בנק ישראל פרם בשבוע שעבר קטע מתוך דו"ח חצי-שנתי שיפורסם בקרוב, הכולל סקירה מאוד מעניינת על שוק המשכנתאות בישראל, בה הוא מנסה להסביר לנו מה קרה לריבית המשכנתא והסיבות לכך.

בעוד שבחודשים האחרונים פרסמתי את הדעה שלי בנושא, בא בנק ישראל ונותן את דעתו שלו, אבל חשוב מכך הוא גם רומז לנו מה הוא חושב על מצב הריביות הנוכחי והאם הוא מוטרד מכך או לא (קבלו ספוילר: הוא לא מוטרד מכך, אפילו להיפך – זה די מרגיע אותו).

אז בכמה עלו הריביות? למה הן עלו לפי בנק ישראל? ומה חושב על כך בנק ישראל? כל זאת בפוסט הבא

בכמה עלו ריביות המשכנתא?

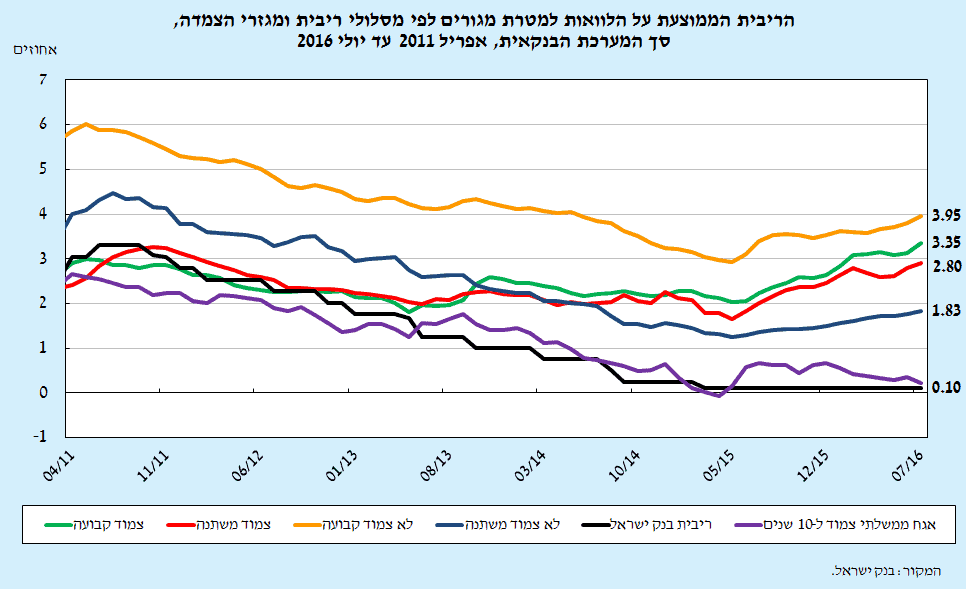

בנק ישראל מפרסם נתון שעד כה לא היה ניתן להשיג בו הוא מציג בנפרד את הריביות לקבועה צמודה / קבועה לא צמודה ומשתנה צמודה ולא צמודה (לצערי את הפריים ואת המשתנה הלא צמודה הוא מחשב יחד), אז מאוד קשה לנו לדעת את השינוי האמיתי שנעשה פה.

כמו כן שימו לב שאין חלוקה של שנות הלוואה, אלא מדובר על על ריביות ממוצעות לכל התקופות, אך עדיין ניתן לראות את השינוי הקיצוני שנעשה כאן:

|

צמוד קבועה |

צמוד משתנה |

לא צמוד קבועה |

לא צמוד משתנה |

|

|

30/06/2015 |

2.05 |

1.84 |

3.11 |

1.30 |

|

31/07/2015 |

2.23 |

2.02 |

3.40 |

1.36 |

|

31/08/2015 |

2.37 |

2.17 |

3.52 |

1.40 |

|

30/09/2015 |

2.45 |

2.30 |

3.55 |

1.42 |

|

31/10/2015 |

2.58 |

2.37 |

3.52 |

1.42 |

|

30/11/2015 |

2.56 |

2.36 |

3.47 |

1.45 |

|

31/12/2015 |

2.63 |

2.46 |

3.54 |

1.50 |

|

31/01/2016 |

2.84 |

2.63 |

3.61 |

1.57 |

|

29/02/2016 |

3.08 |

2.80 |

3.59 |

1.61 |

|

31/03/2016 |

3.11 |

2.69 |

3.57 |

1.67 |

|

30/04/2016 |

3.15 |

2.60 |

3.67 |

1.72 |

|

31/05/2016 |

3.08 |

2.61 |

3.72 |

1.72 |

|

30/06/2016 |

3.13 |

2.80 |

3.79 |

1.76 |

בואו נסכם את השנה האחרונה ונראה מה קרה בכל מסלול:

- קבועה צמודה – הריבית עלתה מרמה של 2.05% ל-3.13% (עליה של 1.08%)

- קבועה לא צמודה – הריבית עלתה מרמה של 3.11% ל-3.79% (עליה של 0.68%).

- משתנה צמודת מדד – הריבית עלתה מרמה של 1.84% ל-2.8% (עליה של 0.96%).

- משתנה לא צמודה – הריבית עלתה מ-1.30% ל-1.76% (עליה של 0.46%).

למה הריביות עלו על פי בנק ישראל?

בנק ישראל מונה לנו 3 סיבות עיקריות להעלאת הריבית:

- מחירי הגיוס

מחיר הגיוס זה בעצם המחיר שבו הבנקים קונים את הכסף (הרי הם מלווים לנו כסף שהם בעצמם קונים ממקורות אחרים).

למרות שכבר נאמר בשנה שעברה שמחיר הגיוס עלו ומאז לטענת רובנו מחיר הגיוס של הבנקים ירדו בחזרה, בנק ישראל מסקר את מחירי הגיוס של הבנקים וטוען שהם עלו ב-60 נקודות (קצת קשה לי לתרגם את זה למספרים), אבל בגדול הוא אומר שעכשיו לבנקים עולה יותר להלוות את הכסף באמצעות אג"חים ולכן הם מגלגלים את העליה ללקוחות. - עליית הסיכון בנדל"ן למגורים

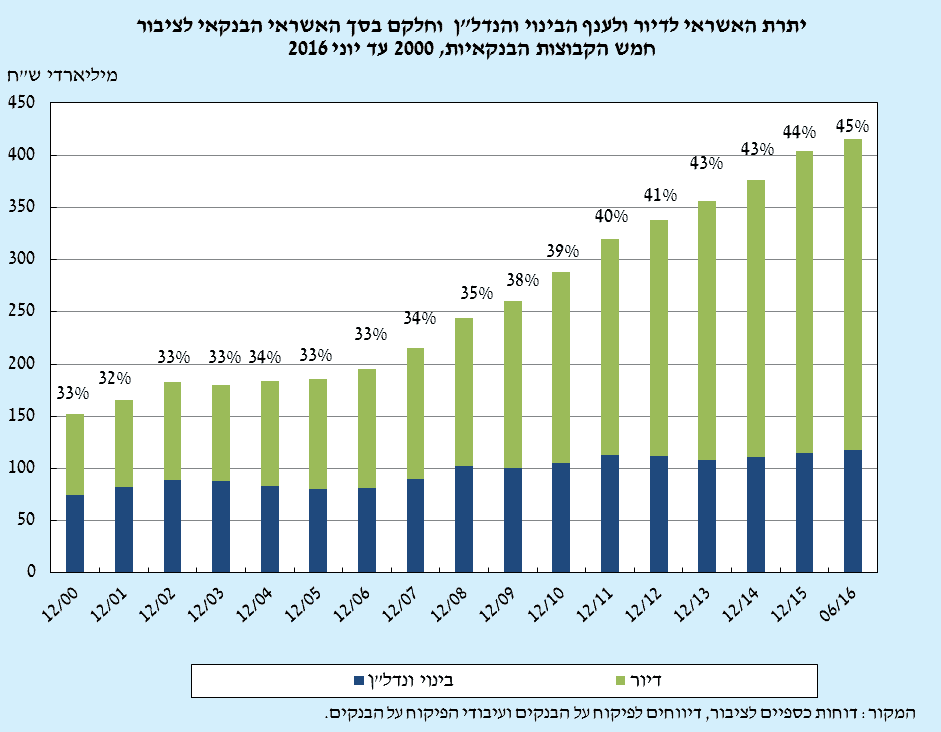

בנק ישראל מספר כי הבנקים נתנו מספר רב של הלוואות גם לקבלנים עבור בניית דירות ולכן הם חשופים מאוד עכשיו לירידה במחיר הדירות.

ככל שהחשיפה של הבנקים למחירי הדירות גבוהה יותר כך גם ירידת מחיר הדירות תפגע בהם הרבה יותר מאשר בעבר.

שימו לב לגרף, איך הנדל"ן תפס נתח גדול מאוד מסך האשראי לציבור בעשור האחרון (כלומר, מסך ההלוואות שניתנו לציבור):

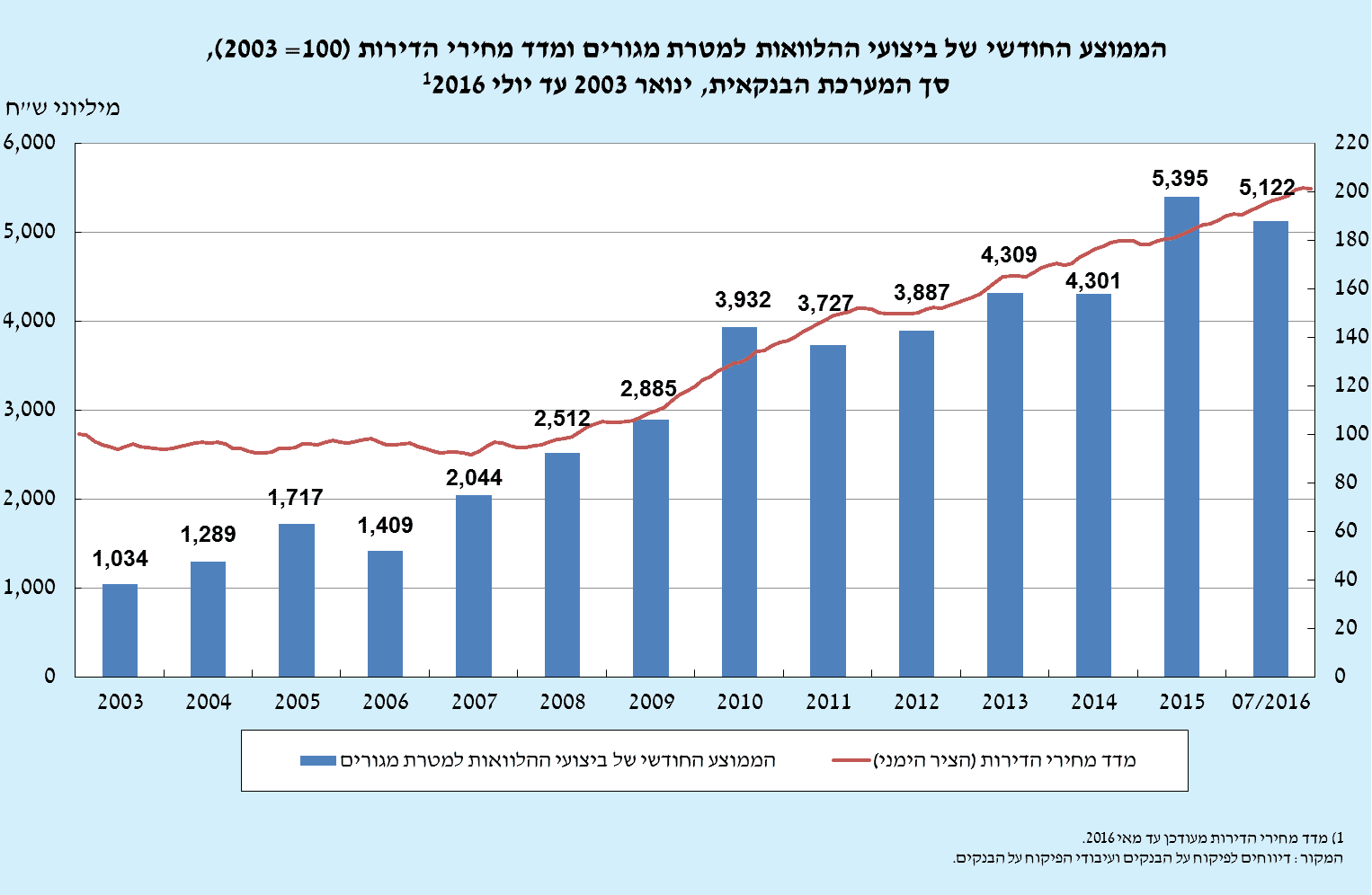

- האשראי שניתן לדיור בלבד

מה שעלה באופן חד יותר הוא כמות המשכנתאות – אם בשנת 2011 ניתנו משכנתאות בחודש בהיקף ממוצע של 3.7 מיליארד שקל, אז בשנת 2016 הממוצע כבר עומד על 5.1 מיליארד (עליה של 38%) וזו עליה חדה.

כמו בסעיף הקודם, גם פה הבנקים כבר מתחילים להיות חשופים יתר על המידה לשוק הנדל"ן וכל ירידה של מחירי הדיור יכולה לפגוע אנושות בבנקים ומכאן לפגוע אנושות בכלכלת ישראל.

מה חושב בנק ישראל על עליית ריביות המשכנתא?

פה לדעתי הבשורה הגדולה ביותר, מכיוון שאם חשבתי לפני חודש-חודשיים שבנק ישראל יקרא למנכ"לי הבנקים למשכנתאות ויבקש מהם להתחשב בציבור ולא להעלות יותר (ואולי אפילו להוריד) את הריבית על המשכנתא, עכשיו אני חושב ומבין שאין לכך סיכוי גדול.

בנק ישראל עצמו מצהיר שעליית הריבית מוצדקת והוא אפילו אומר שסוף-סוף הבנקים הפנימו את הסיכונים והעלו את הריביות בדיוק כפי שבנק ישראל רצה שיקרה כאשר הוא הטיל עליהם מגבלות במהלך השנים האחרונות.

הנה ציטוט מהדוח שיכול להאיר לנו קצת על מחשבתו של בנק ישראל: "הפנמת העלייה בסיכונים אלו על-ידי הבנקים, הבכוונת הפיקוח על הבנקים, פעלה להעלות את הריבית על האשראי לדיור".

כמו כן, בנק ישראל טוען עוד 3 טענות שמרמזות לנו על העמדה שלו:

- הוא טוען שרמת התחרות בין הבנקים למשכנתאות גבוהה, לראיה המרווחים של הבנקים על המשכנתאות עומדים על כ-1.6% – נתון נמוך מהמרווח של הבנקים באשראי העסקי והצרכני (פה אני חושב שהוא טועה, לא במרווחים אלא ברמת התחרות).

- הוא טוען שברמה היסטורית הריביות של היום עדיין נחשבות נמוכות מאוד (פה הוא צודק כפי שניתן לראות בגרף, ועדיין הן עדיין גבוהות ביחס לשנה האחרונה ללא כל הצדקה לדעתי).

- הוא טוען כי העלייה בריביות המשכנתא, עשויות למתן בעתיד את העלייה במחירי הדיור בעתיד (זה משהו שעוד מוקדם לדעת).

מה זה אומר?

לדעתי זה נותן אור ירוק לבנקים להמשיך ולהעלות את הריבית ולא לעצור בעליות שהתרחשו עד היום. וזה בטוח אומר שבנק ישראל לא יפנה בקרוב לבנקים ויבקש מהם להוריד את הריבית שלדעת הציבור עלתה ללא סיבה מוצדקת לעין.

לסיכום,

בנק ישראל לא גילה לנו בסקירה הרבה דברים חדשים, הרי ידענו שהריבית עלתה ולא היינו צריכים שהוא יזכיר לנו את זה.

מה שכן חדש זה שהוא אומר שזה בסדר גמור מבחינתו והוא אפילו משבח את הבנקים בכך שהפנימו כי השוק מסוכן ולכן יש להעלות את הריבית.

לדעתי,

בנק ישראל באופן מסוים מאוד שמח על העלאות הריבית האחרונות – הרי זה בדיוק מה שהוא רצה לעשות ולא הצליח, כי הוא לא יכול להעלאות את ריבית הפריים (מטעמי מאקרו, מדד ושער דולר) ופה באופן מיוחד הבנקים מעלים רק את הריבית של המשכנתאות ואולי עוזרות לו לצנן את שוק הנדל"ן.