טוב, כמדי חודש וחצי שנה האחרונה, שוב אנחנו נפגשים (למרות שהייתי שמח לוותר על הפוסטים האלה) – בפעם העשירית ברציפות בנק ישראל מעדכן כי העלה את הריבית במשק ב-0.25%.

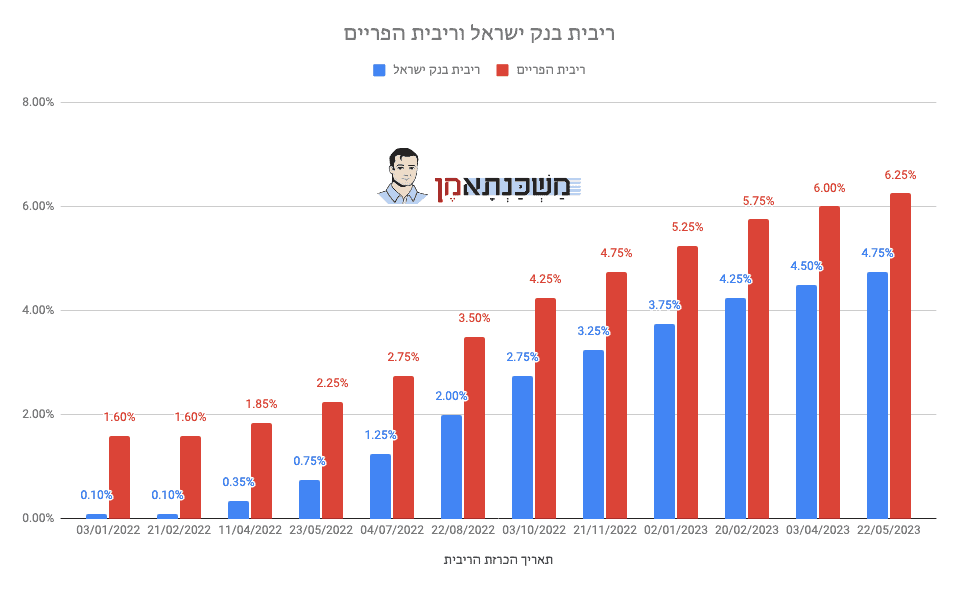

מאז חודש אפריל 2022 הריבית עלתה במצטבר כבר ב-4.65% – כך שריבית בנק ישראל תעמוד כעת על 4.75% וריבית הפריים בגובה 6.25%.

אז למה הריבית ממשיכה לעלות? מה יקרה לריבית בעתיד? וכמה זה הולך לעלות לנו? כל זאת ועוד בפוסט הבא

למה הריבית ממשיכה לעלות?

כפי שכתבתי בפוסטים הקודמים בשנה האחרונה, יש לא מעט סיבות לעליית הריבית, אבל הסיבה הראשית והחזקה מכולן, היא עליית המדד שלא נרגע ועלה מעבר לתחזיות גם באפריל (סעיף מספר 1).

שאר הסעיפים הם פחות משמעותיים, ולדעתי ברגע שהמדד יירגע, העליות ייפסקו וכל עוד הוא משתולל העליות יימשכו.

- האינפלציה – בשנים האחרונות היינו עדים למדד מחירים לצרכן נמוך מאוד (פחות מ-1%, והוא אפילו היה שלילי כמה שנים) ולכן הריבית הייתה נמוכה.

ב-12 החודשים האחרונים המדד עלה לרמה של מעל ל-5%, לראיה המדד האחרון (של אפריל) שעלה בחדות ב-0.8%, כפול מההערכות המוקדמות. בנק ישראל יעשה הכל כדי למתן אותו כי הוא רחוק מאוד מהיעדים שבנק ישראל קבע לעצמו (היעד הוא בין 1%-3%), כאשר העלאת ריבית היא אחד הכלים המרכזיים שיש לבנק ישראל להתמודד עם עליית המחירים – יחד עם זאת, נראה שעד כה זה לא תרם לכך במיוחד. - הריבית העולמית – הריביות בעולם ממשיכות לעלות, גם באירופה וגם בארצות הברית הריביות עולות מדי חודש (גם שם זה בהשפעת האינפלציה הגבוהה).

- שער הדולר – עליית הריבית בארצות הברית הביאה לנסיקת שער הדולר שעומד כיום על 3.66 ש"ח ואם שער הדולר ימשיך לעלות אז יש סיכוי טוב שהמדד (האינפלציה מסעיף 1) ימשיך לזנק, כי הרי לא מעט דברים מיובאים לארץ מארצות הברית ובעצם ככל ששער הדולר יקר יותר כל המחירים של הסחורות שמגיעים לשם יהיו יקרים יותר.

- שיעור האבטלה – אחד הפחדים הכי גדולים של בנק ישראל, זה שעליית הריביות תוביל למיתון ואז יהיו מובטלים ומשק שלא צומח. אבל למרות כל הבעיות (עליית ריבית, מצב פוליטי לא טוב בארץ ומצב כלכלי לא טוב בעולם) שיעור האבטלה רק יורד והוא עומד היום על 3.3% בלבד וזה רק נותן לבנק ישראל את מרווח הבטחון להמשיך ולעלות את הריבית.

האם עליית הריבית תעזור להאט את האינפלציה?

בעיקרון, בכלכלה הקלאסית, כאשר מעלים את ריבית, האינפלציה (קצב עליית המחירים) אמורה לרדת כמעט באופן מיידי מכיוון שאנשים מתחילים לקנות פחות (דבר שמעודד הורדת מחירים מצד העסקים).

יחד עם זאת, הבעיה בעת הנוכחית, היא שחלק מעליות המחירים שאנו חווים "מיובאות" בעיקר מחו"ל ולא בטוח שעם ריבית גבוהה נצליח להוריד את המחירים, תוסיפו לכך ששער הדולר ממשיך לטפס וזה רק מעלה עוד יותר את המחירים.

ברגע שמחירי הדלק בעולם גבוהים, מחירי החיטה מאמירים, ישנו מחסור בסחורה מסוגים שונים ועלויות השילוח בכל העולם עדיין יקרות ייתכן שגם עם ריבית גבוהה יותר עדיין המחירים יעלו ועדיין נישאר עם אינפלציה גבוהה מהרצוי.

כך, שמצד שאחד זה ניסיון מתבקש של בנק ישראל למתן את המדד, אבל אף אחד לא יכול לחתום על כך שזה באמת יצליח, והחשש הגדול הוא שהמחירים ימשיכו לעלות (לא בגלל ביקושים גבוהים, אלא בגלל עליות המחירים בחו"ל), ומנגד העסקים בארץ ייחלשו כי יהיו פחות רכישות של מוצרים והכלכלה תאט.

מה יקרה לריבית בעתיד?

קשה לנחש מתי ייפסקו עליות הריבית, ועד למדד האחרון הייתה תחושה שבנק ישראל ישהה העלאות נוספות, אך ברורים לנו שני דברים עיקריים:

- ככל שהמדד ימשיך להיות גבוה, הריבית תמשיך לעלות.

- ככל השריבית בעולם תעלה – זה יעודד את המשך העליות

- ככל השיעור האבטלה יהיה נמוך – זה יעודד את המשך עליית הריבית

כמה זה יעלה לכל אחד מאיתנו?

חשוב לציין, שקשה לומר בדיוק כמה זה משפיע על כל אחד מאיתנו, כי לכל אחד מאיתנו יש סכום הלוואה שונה, ריבית שונה ותקופה שונה.

מה שכן ניתן לומר שהעלאת הריבית משפיעה באופן ישיר רק על מסלול הפריים (גם אצל מי שכבר לקח משכנתא וגם אצל מי שעומד לקחת משכנתא).

בדרך כלל מסלול הפריים נלקח לתקופות ארוכות ולכן אני בונה לכם טבלה קצרה, שתספר לכם בכמה ההחזר החודשי יעלה לכם יותר בכל חודש.

אני מציג בפניכם טבלה שמראה מהי ההשפעה על 100,000 ש"ח, בשביל למצוא את ההשפעה עליכם, אתם תתרגמו את זה כבר לסכום ההלוואה שלכם במסלול הפריים.

לדוג, אם אתם חייבים 320,000 אז תכפילו את העליה בהחזר פי 3.2, אם אתם חייבים 425,000 תכפילו את העליה בהחזר פי 4.25, הבנתם את הרעיון, נכון?

| סכום ההלוואה בפריים | שנות ההלוואה | בכמה יעלה ההחזר מיידית? | מה ההשפעה של עליה של 0.25% לאורך כל חיי המשכנתא? |

| 100,000 | 25 | 16 ש"ח | 4,600 ש"ח |

| 500,000 | 25 | 76 ש"ח | 23,000 ש"ח |

שימו לב שהטבלה הקודמת מתייחסת רק לעליה הנוכחית ולא מגלמת בתוכה את העליות הקודמות בסך 4.65% בחודשים הקודמים (עד לעליה זאת) – כך שהעליה ביחס למה ששילמתם לפני גל העלאות הריבית (שהתחיל באפריל), יראה ככה:

| סכום ההלוואה בפריים | שנות ההלוואה | בכמה עולה ההחזר מתחילת העלאות הריבית (4.65%)? | מה ההשפעה של עליה של 4.65% לאורך כל חיי המשכנתא? |

| 100,000 | 25 | 255 ש"ח | 76,500 ש"ח |

| 500,000 | 25 | 1,275 ש"ח | 382,526 ש"ח |

כדי לבדוק את ההשפעה הספציפית עליכם, אתם יכולים להיעזר גם במחשבון המשכנתא באתר (פשוט תזינו את הסכום שנותר לכם בפריים ואת תקופת ההלוואה ותשוו בין המצב שהיה לפני העלאות הריבית וכעת).

בנוסף, למרות ההתייחסות שלי לפריים, עליית הריבית במשק תשפיע גם על ריביות המשכנתא בשאר המסלולים למי שיקח משכנתא בחודשים הקרובים כפי שראינו כבר (אך לא תשפיע על מי שכבר לקח משכנתא, אלא אם יש לכם ריביות במסלול משתנה שנקודת השינוי צפויה בקרוב).

האם כדאי להחליף את הפריים במסלול אחר?

לאחרונה, מסלול המשתנה הלא צמודה חזר להיות באופנה, כיום ניתן לקבל אותו בריביות של 4.75% -5.75%, זה יכול להיות פיתרון טוב לחמש השנים הקרובות ששם הריבית תישמר ולא תשתנה לכם.

ומנגד, יכול להיות פיתרון טוב למחזור עתידי (עוד חמש שנים ללא עמלות ולפני כן בריבית נמוכה יותר), הייתי בהחלט בודק את הכיוון הזה מול הבנק שבו נמצאת המשכנתא שלכם כחלופה למסלול הפריים ומסלולי הצמודי המדד.

לסיכום,

זו הפעם העשירית ברציפות שאני כותב על עליות ריבית, ושוב אני מניח שנשארו לנו עוד כמה עליות כאלו (מקווה שלא יותר מ-2-3 בשנה הקרובה) ואני מאוד מאוד מקווה שזה תהליך שירגע בקרוב.

בברכת חג שבועות שמח!