אחת השאלות המרכזיות שעולות בתהליך לקיחת משכנתא, היא האם כדאי לפדות את קרן ההשתלמות שלנו על מנת להוריד את גובה ההלוואה שלנו או לחסל חלקים מהמשכנתא במרוצת הדרך.

ברור לכולנו, שאין תשובה חד-משמעית של נכון או לא נכון, אלא זו שאלה די מורכבת ומאוד אישית, אבל יחד עם זאת אני כן אנסה לתת כמה כללי מפתח שאני מקווה שיעזרו לכם לקבל החלטות.

שימו לב, בפוסט הבא אני לא מתייחס לאפשרות להשתמש בכספי קרן השתלמות לסילוק חלק מהמשכנתא, אלא שימוש בכספים להקטנת סכום המשכנתא מלכתחילה.

אז מהי קרן השתלמות, באילו סיטואציות ניתן להשתמש בה במשכנתא, והאם זה כדאי, כל זה בפוסט הבא…

מהי קרן השתלמות?

קרן השתלמות היא אפיק חסכון לטווח בינוני, שנפתחת דרך העבודה (לשכירים) או באופן פרטי לעצמאים (חשוב להדגיש שלא לכל שכיר יש קרן השתלמות וזו בהחלט הטבה).

בד"כ העובד מפריש 2.5% מהברוטו והמעסיק מוסיף 7.5% משלו, כך שכל חודש 10% מסך הברוטו עובר לקופת החיסכון שנקראת "קרן השתלמות" (בקרב עצמאיים החישוב מעט שונה).

לקרן השתלמות יש כמה תנאים ייחודיים:

- ניתן לפתוח אותה לאחר 6 שנים בלבד (לפני כן הכסף אינו נזיל).

- דמי הניהול מאוד נמוכים ביחס לאפיקי חסכון אחרים (בד"כ בין 0.5% ל-1%).

- כל הרווחים הינם פטורים ממס (כלומר אם צברתם רווחים לא תשלמו מסים עליהם, בעוד אם הייתם משקיעים באופן פרטי הייתם משלמים מס רווח הון של בין 15-25 אחוזים).

- על כל הפקדה חודשית יש לכם הטבת מס (ללא קשר לסעיף הקודם), כך שאתם משלמים פחות מס הכנסה מהמשכורת.

האם כדאי לפדות קרן השתלמות על מנת לקחת משכנתא קטנה יותר?

כמו שאמרתי בהתחלה, השאלה הזו מאוד מאוד אישית, והתשובה אינה נכונה לכל הלקוחות. אבל בעיקרון כלל האצבע עובד כך:

אם אתם מניחים שתשואות הקופה יהיו גבוהות מהריבית שאתם משלמים במשכנתא – אז עדיף להשאיר את קרן ההשתלמות ולקחת משכנתא גבוהה יותר (לדוג', אם אתם מניחים שתעשו תשואה של 7% ובמשכנתא אתם משלמים ריבית ממוצעת של 4%), אז בעיקרון עדיף להשאיר את הקרן השתלמות ולקחת משכנתא גבוהה יותר

בואו נראה דוג' של משכנתא של מיליון ש"ח ולצידה 100 אלף שנמצאים בקרן השתלמות. כלומר, ניתן לבחור בין שתי האופציות הבאות:

א. לפדות את קרן ההשתלמות ואז לקחת משכנתא של 900 אלף בלבד

ב. להשאיר את קרן ההשתלמות ולקחת משכנתא של מיליון ש"ח

בואו נבחן את שני המצבים:

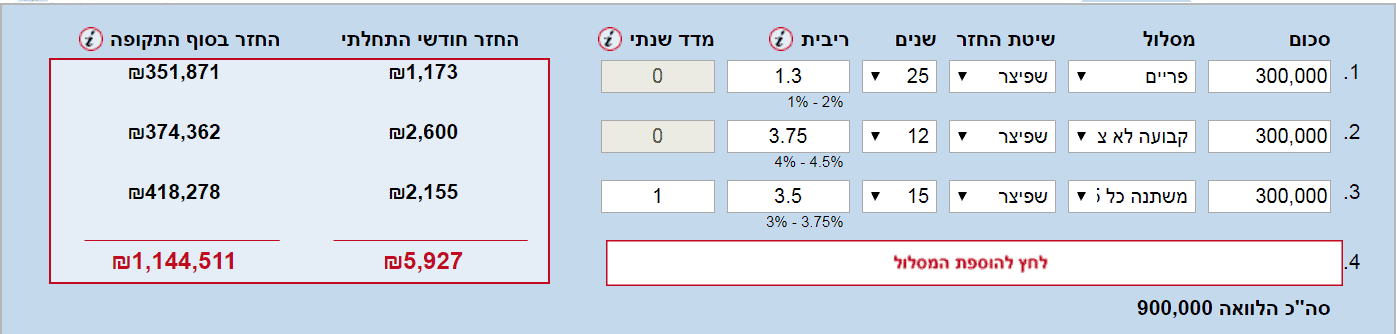

מצב א: פודים את הקרן ולוקחים משכנתא של 900 אלף

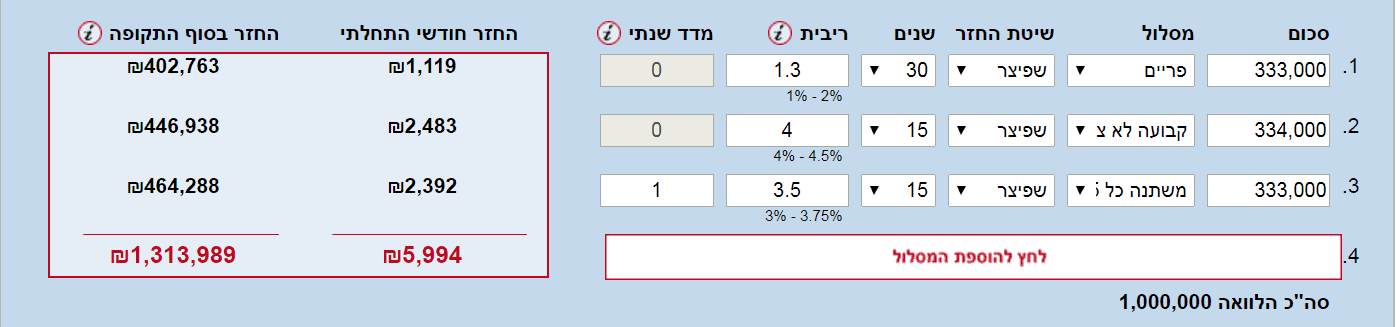

מצב ב': לא פודים את קרן ההשתלמות ולוקחים משכנתא של מיליון ש"ח

ניתן לראות כי מצב א' (כאשר פודים את הקרן) טוב יותר ממצב ב' ב-169,000 ש"ח בהחזר הכולל בסוף התקופה. יחד עם זאת, אותם 100 אלף שנשארו בקרן, אם הם יעשו תשואה נטו של 4% בשנה למשך 25 שנה, הם יגיעו לסכום של 271 אלף ולכן במקרה זה נראה שעדיף להשאיר את הקרן ולקחת משכנתא גדולה יותר.

היוצא מן הכלל (או מתי כדאי לפדות את קרן ההשתלמות)

נניח שאתם צריכים משכנתא של 65% מימון (שמאופיינת בריביות גבוהות יחסית), אבל אם תפדו את קרן ההשתלמות אתם תוכלו להגיע למימון של 60%, אז ברוב המקרים יהיה עדיף לפדות את קרן ההשתלמות ולהכניס את הכסף במשכנתא על מנת לקבל ריביות טובות יותר.

בואו נבחן את שני המצבים:

א. לפדות את קרן ההשתלמות ואז לקחת משכנתא של 900 אלף בלבד (יורדים מ- 60% מימון)

ב. להשאיר את קרן ההשתלמות ולקחת משכנתא של מיליון ש"ח (עולים מעל 60% מימון)

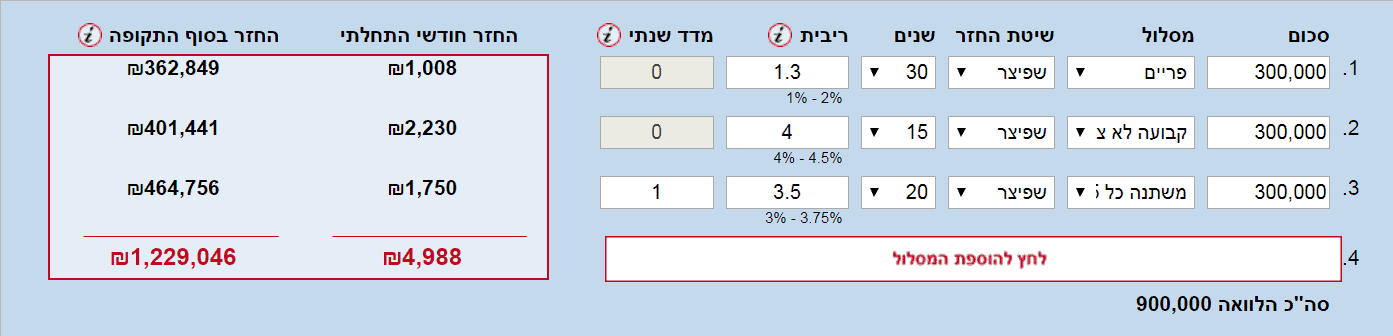

מצב א: פודים את הקרן ולוקחים משכנתא של 900 אלף (מתחת ל- 60% מימון)

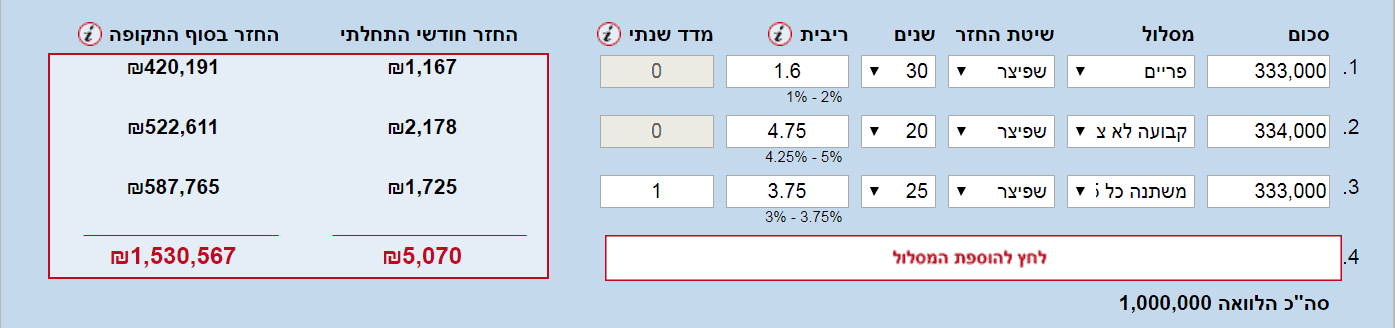

מצב ב': לא פודים את הקרן ולוקחים משכנאת של מיליון ש"ח (מעל 60% מימון)

ניתן לראות שמצב א' טוב יותר ממצב ב' ב-302 אלף וכבר אמרנו ש-100 אלף בקרן למשך 25 שנה יהיו בסופו של דבר 271 אלף, לכן נראה שעל פניו כדאי יותר במקרה זה (כאשר ה-100 אלף עוזרים לי לרדת באחוז המימון ולקבל ריביות טובות יותר), לוותר על הקרן ולקחת רק 900 אלף שמיוצגים כאחוז מימון נמוך יותר. הסיבה להפרש גדול כ"כ היא מכיוון שאחוז המימון משפיע על ריביות המשכנתא שתקבלו.

חשוב לי לציין כי אני מציע לקבל 2 הצעות מהבנקים, הראשונה היא על בסיס 65% מימון והשארת קרן ההשתלמות והשניה היא על בסיס 60% מימון ופדיון קרן ההשתלמות, לאחר שיהיו ברשותכם שתי ההצעות, אתם תוכלו לדעת (לא בדיוק אבל בערך), האם באמת כדאי לפדות או לא לפדות את קרן ההשתלמות.

הלוואה דרך קרן ההשתלמות

אחד היתרונות הגדולים של קרנות ההשתלמות היא העובדה שניתן לקחת כנגדן הלוואה (דרך הקרן עצמה), וזה עובד בצורה הבאה:

א. קרן נזילה (כלומר, קרן ותיקה שעברה את שש השנים וניתן למשוך אותה) – ניתן לקבל הלוואה של עד 80% מסך הקרן. לדוג' אם יש לכם קרן בסך 100 אלף, תוכלו לקבל הלוואה של עד 80 אלף ש"ח.

ב. אם הקרן עדיין לא נזילה (כלומר, היא עדיין לא הגיעה לוותק של 6 שנים) – ניתן לקבל עבורה הלוואה של עד 50% בלבד. לדוג' אם חסכתם עד כה 80 אלף, תוכלו לקבל הלוואה של 40 אלף ש"ח בלבד.

תנאי ההלוואה

בעיקרון התנאים משתנים מחברה לחברה, אבל ברוב החברות יישרו קו וניתן לקחת את ההלוואה בתנאים הבאים:

- הלוואת בוליט (בלון) עד 7 שנים, במהלכן תשלמו רק את תשלומי הריבית (לאחר 7 שנים תצטרכו לפדות את ההלוואה או לנסות ולהאריך את תקופת ההלוואה).

- הלוואת רגילה (שפיצר) ל-7 שנים, במהלכם תשלמו גם קרם וגם ריבית ובעצם תוך 7 שנים ההלוואה תסתיים.

- הריבית ברוב המקומות עומדת על פריים מינוס 0.5 (כיום 1.1% שזו אגב ריבית מצויינת).

חשוב לדעת

לא כל החברות מוכנות לתת הלוואות דרך הקרנות וישנן חברות שיגידו לכם שהם לא מוכנים לתת הלוואה, במקרה כזה תמיד תוכלו לעבור לחברה אחרת שכן מוכנה לתת את ההלוואה בתנאים טובים.

ד"א, במצב שבו לוקחים הלוואה (בין אם אתם מורידים את מדרגות אחוז המימון או לא), החישוב מעט קל יותר מכיוון שאתם משווים נטו בין התשואה שהקרן מייצרת להלוואה שאתם משלמים לקרן. כך, שאם קיבלתם במשכנתא תנאים טובים יותר, זה אמור להיות "רווח כפול".

לסיכום,

כמו שכתבתי בהתחלה, הפוסט הזה מיועד לאנשים שיש להם קרנות השתלמות (והיום יש לא מעט מקומות עבודה שנותנים את ההטבה הנ"ל).

כמו כן, כל מה שרשמתי פה הוא כללי מדי ובשביל לבדוק מה באמת כדאי לכם לעשות ואיזו החלטה כדאי לכם לקבל אני מציע שתתייעצו עם איש מקצוע מכיוון שכל אחד מאיתנו הוא בעל מאפיינים שונים ולא לכל אחד מתאים כללי האצבע שציינתי למעלה.

נ.ב: אני מזמין אתכם להירשם לניוזלטר של האתר (זה בחינם וללא דואר זבל) ולהיות הראשונים שמקבלים עדכונים על פוסטים חדשים – ההרשמה מתבצעת מכאן.